जब एक वस्तु का विनिमय प्रत्यक्ष रूप में दूसरी वस्तु से होता है तो उसे वस्तु विनिमय कहा जाता है। अन्य शब्दों में, वस्तु विनिमय प्रणाली उस प्रणाली को कहा जाता है जिसमें वस्तु का लेन-देन वस्तु से किया जाता है। वस्तु विनिमय प्रणाली की निम्नलिखित कमियाँ हैं:

1. आवश्यकताओं के दोहरे संयोग का अभाव-वस्तु विनिमय के लिए आवश्यक है कि एक व्यक्ति की आवश्यकता की वस्तु दूसरे व्यक्ति के पास हो और जो वस्तु दूसरा व्यक्ति चाहता है, वह पहले के पास हो। दूसरे शब्दों में, पहले व्यक्ति की वस्तु की पूर्ति, दूसरे की माँग की वस्तु हो और दूसरे व्यक्ति की। पूर्ति की वस्तु, पहले व्यक्ति के माँग की वस्तु हो। जब तक आवश्यकताओं को इस प्रकार का दोहरा संयोग नहीं होता, वस्तु की लेन-देन नहीं हो सकती। उदाहरण के लिए यदि किसी के पास जूता है, परन्तु वह उसके बदले में गेहूँ तैयार नहीं तो विनिमय संभव नहीं है।

2. सामान्य लेखा इकाई का अभाव-वस्तु विनिमय प्रणाली में भिन्न-भिन्न वस्तुओं का मूल्य जानने के लिए और तुलना करने के लिए कोई सर्वमान्य मापक नहीं है। उदाहरण के लिए यदि कोई व्यक्ति गेहूँ का लेन-देन करना चाहता है तो उसे गेहूं का मूल्य कपड़े के रूप में (1 किलो गेहूँ = 1 मीटर कपड़ा), दूध के रूप में (1 किलो गेहूँ = 2 लीटर दूध) आदि बाजार में उपलब्ध हर वस्तु के रूप में पता होना चाहिए। यह अत्यन्त कठिन कार्य है।

3. स्थगित भुगतान के मानक का अभाव-वस्तु विनिमय व्यवस्था में वस्तुओं का भविष्य में भुगतान करने में कठिनाई होती है। इस प्रणाली में ऐसी कोई इकाई नहीं होती जिसे स्थगित/भविष्य भुगतान के मानक के रूप में प्रयोग कर सकें। वस्तुओं के रूप में भावी भुगतानों का वस्तुओं के रूप में भुगतान किया जाए तो इसमें कई कठिनाइयाँ उत्पन्न होती हैं। जैसे भविष्य में दी जानेवाली वस्तुओं और सेवाओं की गुणवत्ता को लेकर विवाद, भविष्य में भुगतान की वस्तु पर असहमति, अनुबंध की अवधि के दौरान वस्तु के अपने मूल्यमान में उतार-चढ़ाव का जोखिम जिससे एक को लाभ तथा दूसरे को हानि होने की संभावना रहती है। उदाहरण के लिए कीमत X ने 10 वर्ष के लिए अपना रथ श्रीमान Y को दिया। 10 वर्ष बाद वह वही रथ नहीं लौटा सकता, क्योंकि वे पुराने हो गए। यदि वह नया रथ लौटाता है तो गुणवत्ता पहले वाले रथ से अधिक भी हो सकती है और कम भी।

4. मूल्य संचय का अभाव-यहाँ मूल्य को संचय वस्तुओं के रूप में हो सकता है, परन्तु मूल्य को वस्तुओं के रूप में संचित करने में निम्नलिखित कठिनाइयाँ हैं:

(i) मूल्य को वस्तुओं के रूप में संचित करने में अधिक स्थान की आवश्यकता पड़ती है।

(ii) वस्तुएँ नाशवान होती हैं।

(iii) वस्तुओं के मूल्य में अंतर आ जाता है।

(iv) वस्तुओं को रखे हुए भी मूल्यहास होता है। उदाहरण के लिए यदि एक व्यक्ति अपनी बेटी के विवाह के लिए मूल्य का संचय करना चाहता है तो वह क्या संचय करेगा? क्या वह बारातियों का भोजन बनवाकर रख देगा? क्या वह फर्नीचर खरीदकर रख देगा?

5. अन्य कठिनाइयाँ:

(i) वस्तु विनिमय में ऐसी वस्तुओं के लेन-देन में बहुत कठिनाई आती है जिसका विभाजन और उपविभाजन नहीं हो सकता। मान लो 1 बैल = 100 किलो गेहूँ परन्तु बैल का मालिक केवल 50 किलो गेहूं खरीदना चाहता है तो वह आधा बैल नहीं दे सकता।

(ii) वस्तु विनिमय प्रणाली के अन्तर्गत यदि कोई व्यक्ति एक स्थान को छोड़कर दूसरे स्थान पर जाना चाहता है तो वह अपने धन को दूसरे स्थान पर ले जाने में असमर्थ हो सकता है। जैसे कोई अपने खेत एक स्थान से दूसरे स्थान पर नहीं ले जा सकता।

प्रश्न.2. मुद्रा के प्रमुख कार्य क्या-क्या हैं? मुद्रा किस प्रकार वस्तु विनिमय प्रणाली की कमियों को दूर करता है?

प्रश्न.3. संव्यवहार के लिए मुद्रा की माँग क्या है? किसी निर्धारित समयावधि में संव्यवहार मूल्य से यह किसी प्रकार संबंधित है?

संव्यवहार के लिए मुद्रा की माँग से अभिप्राय एक अर्थव्यवस्था में संव्यवहारों को पूरा करने के लिए मुद्रा की माँग से है।

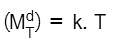

सूत्रों के रूप में, मुद्रा की संव्यवहार माँग

यहाँ, k = धनात्मक अंश

T = एक इकाई समयावधि में संव्यवहारों का कुल मौद्रिक मूल्य

संव्यवहार के लिए मुद्रा की माँग और किसी निर्धारित समयावधि में संव्यवहार मूल्य में घनिष्ठ संबंध है। यदि अर्थव्यवस्था में किसी निर्धारित समयावधि में संव्यवहार मूल्य अधिक है तो मुद्रा की माँग भी अधिक होगी।

प्रश्न.4. मान लीजिए कि एक बंधपत्र दो वर्षों के बाद 500 रु० के वादे का वहन करता है, तत्काल कोई प्रतिफल प्राप्त नहीं होता है। यदि ब्याज दर 5% वार्षिक है, तो बंधपत्र की कीमत क्या होगी ?

माना बंधपत्र की कीमत = x

ब्याज की दर = 5%

समय = 2 वर्ष

पहले वर्ष का ब्याज;

दूसरे वर्ष के लिए बंधपत्र की कीमत;

दूसरे वर्ष का ब्याज

कुल ब्याज;

अत: बंधपत्र की कीमत = 4,878 रूपए

प्रश्न.5. मुद्रा की सट्टा माँग और ब्याज की दर में विलोम संबंध क्यों होता है?

जब हम मुद्रा को सट्टा माँग के उद्देश्य से अपने पास रखते हैं तो मुद्रा को नकदी रूप में अपने पास रखने की अवसर लागत ब्याज दर है। यदि हम 5000 बैंक में रखें और यह हमें 10% प्रति वर्ष ब्याज देता है तो इस 5000 को अपने पास नकदी के रूप में रखने की अवसर लागत १ 500 है, परन्तु यदि ब्याज दर कम होकर 5% हो जाए तो अवसर लागत भी कम होकर ₹ 250 हो जायेगी।

अतः ब्याज की दर अधिक तो नकदी रखने की अवसर लागत अधिक और तदनुसार मुद्रा की सट्टा माँग कम होगी और विपरीत।। इसे अन्य शब्दों में भी समझा जा सकता है। एक व्यक्ति के पास दो विकल्प हैं एक वह अपने पास उपलब्ध नकद मुद्रा को बान्ड में निवेश कर दे और दूसरा वह उसे सट्टा उद्देश्य के लिए अपने पास रखे। यदि वह नकदी को सट्टा उद्देश्य के लिए अपने पास रखता है तो उसे वह आय छोड़नी होगी, जो वह इसे बॉण्ड में निवेश करके ब्याज के रूप में प्राप्त कर सकता है। इसे हम नकदी रखने की कीमत कह सकते हैं। माँग के नियम के अनुसार, कीमत बढ़ने पर माँगी गई मात्रा कम होती है तथा विपरीत अतः ब्याज दर बढ़ने पर सट्टा उद्देश्य के लिए माँगी गई मुद्रा की मात्रा में कमी होगी तथा विपरीत। अतः मुद्रा की सट्टा माँग और ब्याज दर में विपरीत संबंध है।

प्रश्न.6. तरलता पाश क्या है?

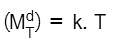

तरलता पाश एक ऐसी स्थिति है जिसमें ब्याज की दर अति निम्न होती है और हर निवेशक भविष्य में ब्याज दर में वृद्धि की आशा रखता है। परिणाम-स्वरूप निवेशकों को बॉण्ड में निवेश करना आकर्षक नहीं लगता। ऐसी हालत में लोग बॉण्ड्स बेचकर मुद्रा अपने पास इकट्ठी करते जाते हैं, क्योंकि ऐसी स्थिति में बॉण्ड्स ऐसी परिसम्पति ना के बराबर आय प्रदान करती है। इससे मुद्रा के लिए सट्टेबाज़ी की माँग अनंत या पूर्ण लोचदार हो जाती है। इसे नीचे दिए गए चित्र में दिखाया गया है।

ब्याज दर = 2% के बाद मुद्रा माँग वक्र X-अक्ष के समांतर हो गया है। इस स्थिति को तरलता पाश या तरलता फंदा कहा जाता है। इस स्थिति मौद्रिक अधिकारियों के लिए एक कठिन चुनौती है क्योंकि इस स्थिति में मौद्रिक नीति द्वारा भी साख व मुद्रा की पूर्ति को नियंत्रित नहीं किया जा सकता।

प्रश्न.7. भारत में मुद्रा पूर्ति की वैकल्पिक परिभाषा क्या है?

भारत में मुद्रा की पूर्ति की भारतीय रिजर्व बैंक द्वारा चार वैकल्पिक परिभाषाएँ दी गई हैं नामतः M1, M2, M3 और M4 जो इस प्रकार हैं।

M 1 = C + DD + OD

M 2 = M 1 + डाकघर बचत बैंकों में बचत जमाएँ।

M 3 = M 1 + वाणिज्यिक बैंकों की निवल आवधिक जमाएँ

M 4 = M 3 + डाकघर बचत संस्थाओं में कुल जमाएँ (राष्ट्रीय बचत प्रमाणपत्रों को छोड़कर)

जहाँ, C = जनता के पास करेंसी

DD = माँग जमाएँ।

OD = रिजर्व बैंक के पास अन्य जमाएँ

इसे M 1 को संकुचित मुद्रा तथा M 3 को व्यापक मुद्रा कहा जाता है ।

प्रश्न.8. वैधानिक पत्र क्या है? कागजी मुद्रा क्या है?

प्रश्न.9. उच्च शक्तिशाली मुद्रा क्या है?

उच्च शक्तिशाली मुद्रा से तात्पर्य देश के मौद्रिक प्राधिकरण द्वारा निगमित की गई मुद्रा से है, इसे मौद्रिक आधार के नाम से भी जाना जाता है। उच्च शक्तिशाली मुद्रा में करेंसी तथा व्यावसायिक बैंक के पास माँग जमाएँ तथा भारतीय रिजर्व बैंक के पास रखी अन्य जमाएँ शामिल की जाती हैं। यह भारतीय रिजर्व बैंक की देश की मौद्रिक प्राधिकरण की संपूर्ण देयता को दिखाता है। यदि कोई आम जनता भारतीय रिजर्व बैंक को करेंसी नोट प्रस्तुत करता है, तो रिजर्व बैंक को उस मुद्रा के मूल्य पर अंकित मूल्य की राशि के बराबर का भुगतान करना होता है। इसी तरह भारतीय रिजर्व बैंक में जमा की गई राशि भी लौटाए जाने योग्य होती है, जब जमाधारी इसकी माँग करते हैं।

प्रश्न.10. व्यावसायिक बैंक के कार्यों का वर्णन कीजिए।

व्यावसायिक बैंक के कार्य-बैंकों के दो सबसे अधिक महत्वपूर्ण कार्य हैं-जमा स्वीकार करना और ऋण देना।

1. जमा स्वीकार करना-बैंक लोगों की बचतों को जमा करता है। बैंकों के साथ हम तीन प्रकार के खाते खोल सकते हैं:

(i) बचत खाता

(ii) चालू खाता

(iii) सावधि खाता

(i) बचत खाता – यह खाता छोटी-छोटी बचतों को प्रोत्साहित करने के लिए होता है। यह परिवारों के लिए लाभदायक है, जिनको एक बार रुपया जमा करवाने के बाद तुरंत ज़रूरत नहीं पड़ती है। एक निश्चित सीमा तक ही रकम को इस खाते से हम निकलवा सकते हैं। इसमें ब्याज की दर सावधि जमा से कम होती है।

(ii) चालू खाता – यह ऐसी जमा होती है जिनका भुगतान बैंको को खाताधारियों की माँग पर तत्काल करना होता है इस खाते में जमा राशियाँ, माँग जमा कहलाती हैं, क्योंकि माँगने पर कभी भी निकलवा सकते हैं। यह खाता व्यापारी लोगों के लिए उपयोगी होता है, जिनको दिन में कई बार रुपया निकलवाने की जरूरत पड़ती है। चूंकि बैंक को इस खाते का पैसा सदा तैयार रखना पड़ता है, इसलिए इस खाते में बैंक ब्याज नहीं देता, बल्कि उनसे कुछ-न-कुछ लेता है। चेक द्वारा पैसा निकालने की सुविधा उपलब्ध रहती है।

(iii) सावधि खाता-सावधि जमा वह होती है जिसकी परिपक्वता की अवधि निर्धारित होती है। इसमें दीर्घ व निश्चित काल के लिए जमा स्वीकार की जाती है, इसलिए इस खाते में ब्याज की रकम अधिक होती है। यह निश्चित अवधि के लिए होता है और समय पूरा होने पर ही इसे निकलवा सकते हैं इससे पहले नहीं। इसमें चेक की सुविधा नहीं होती। यह बहुत ही धनी लोगों के लिए लाभकारी है, जिनको कभी रुपए की जरूरत नहीं होती। मियादी जमा की एक किस्म आवती जमा भी है जिसमें खाता धारक एक निश्चित अवधि तक हर महीन निश्चित राशि जमा करता है। जैसे-3 वर्षों तक 100 ₹ प्रति मास जमा करना। इसे मुद्रा की पूर्ति में शामिल नहीं किया जाता।।

2. ऋण देना-बैंक का दूसरा मुख्य कार्य ग्राहकों को ऋण देना है। बैंक दूसरे लोगों से जमा स्वीकार करता है, उसका एक निश्चित भाग सुरक्षा कोष में रखकर, शेष राशि व्यापारियों व उद्यमियों को उत्पादक कार्यों के लिए उधार दे देता है और उस पर ब्याज कमाता है। वास्तव में बैंक की आय का यही मुख्य स्त्रोत है। बैंक निम्नलिखित रूपों में ऋण तथा अग्रिम प्रदान करता है। बैंक ऋण निम्नलिखित रूपों में दिया जा सकता है. (i) नकद साख (ii) मांग उधार

(iii) अल्पावधि ऋण

(iv) ओवर ड्राफ्ट

(v) विनिमय बिलों पर कटौती

3. एजेंसी कार्य-बैंक अपने ग्राहकों का एजेंट के रूप में भी काम करता है जिसके लिए बैंक कुछ कमीशन लेता है। बैंक द्वारा प्रदत्त एजेंसी सेवाएँ निम्नलिखित हैं|

(i) नकद कोषों का हस्तांतरण-बैंक-ड्राफ्ट उधारे खाते की चिट्ठी तथा अन्य साख-पत्रों द्वारा बैंक एक स्थान से दूसरे स्थान को रकम का स्थानांतरण करता हैं ये सेवा कम लागत, शीघ्रता और सुरक्षायुक्त होती है।

(ii) बैंक अपने ग्राहकों के लिए कंपनियों के शेयर बेचता और खरीदता है। यह कंपनियों के नाम पर हिस्सेदारी में लाभ को बाँटता है।

(iii) नकद संग्रह करना-बैंक अपने ग्राहकों के लिए उनके आदेश पर चेक, धनादेश, हुंडियों आदि की रकम उनके दाताओं से वसूल करता है।

(iv) ग्राहकों को आयकर संबंधी परामर्श देता है और उनके आयकर का भुगतान करता है।

4. सामान्य उपयोगी सेवाएँ-बैंक द्वारा उपलब्ध अन्य उपयोगी सेवाएँ निम्नलिखित हैं

(i) बैंक, विदेशी मुद्रा का क्रय-विक्रय करता है।

(ii) कीमती वस्तुएँ जैसे-जेवरात, सोना, चाँदी, कागज पत्रों को सुरक्षित रखने के लिए लाकर्स उपलब्ध करता है।

(iii) पर्यटक चेक और उपहार चेक जारी करता है।

प्रश्न.11. मुद्रा गुणक क्या है? इसका मूल्य आप कैसे निर्धारित करेंगें? मुद्रा गुणक के मूल्य के निर्धारण में किस अनुपातों की महत्वपूर्ण भूमिका होती है?

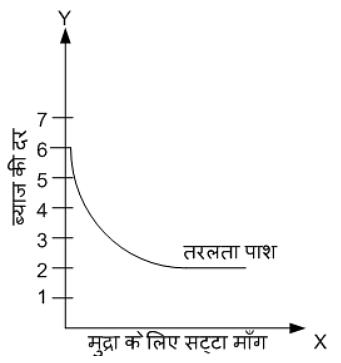

M = CU + DD = (1 + cdr) DD

H = CU + R = cdr Dd + rdr . DD = (cdr + rdr)यह मुद्रा गुणक का माप है

क्योंकि मुद्रा का स्टॉक सामान्यतया शक्तिशाली मुद्रा के मूल्य से अधिक होता है इसीलिए मुद्रा गुणक का मूल्य १ से अधिक होता हैमुद्रा गुणक के मूल्य निर्धारण में निम्नलिखित अनुपातों की महत्वपूर्ण भूमिका होती है:

- करेंसी जमा अनुपात (cdr) - CU/DD यह के बराबर है

CU = लोगों के पास रखी हुई करेंसी DD = व्यावसायिक बैंक की कोष्ठ नकदी- रिजर्व बैंक अनुपात - इसका सूत्र इस प्रकार है

रिजर्व बैंक अनुपात = व्यावसायिक बैंक का रिर्जव/व्यावसायिक बैंक की कुल जमा

प्रश्न.12. भारतीय रिजर्व बैंक की मौद्रिक नीति के उपकरण कौन-कौन से हैं? बाह्य आघातों के विरुद्ध भारतीय रिजर्व बैंक किस प्रकार मुद्रा की पूर्ति को स्थिर करता है?

प्रश्न.13. क्या आप ऐसा मानते हैं कि अर्थव्यवस्था में व्यावसायिक बैंक ही ‘मुद्रा का निर्माण करते हैं?

हाँ, वाणिज्यिक बैंक अर्थव्यवस्था में मुद्रा की पूर्ति का एक महत्वपूर्ण स्रोत है। वे अपने द्वारा दिए गए ऋणों से संबंधित माँग जमाओं के रूप में साख का सृजन करते हैं। वाणिज्यिक बैंकों की माँग जमाएँ उनके नकद कोषों से कई गुणा अधिक होती है। यदि यह मान लें कि उनके नकद कोषों की राशि के 1000 है तथा माँग जमाएँ ₹ 10,000 है, तो अर्थव्यवस्था में मुद्रा की पूर्ति वाणिज्यिक बैंकों के नकद कोषों से दस गुणा अधिक हो जाएगी। इसी प्रकार नकद कोषों के ₹ 1,000 के आधार पर वाणिज्यिक बैंकों ने मुद्रा की पूर्ति में ₹ 10,000 का योगदान दिया।

प्रश्न.14. भारतीय रिज़र्व बैंक की किस भूमिका को अंतिम ऋणदाता कहा जाता है?

अंतिम ऋणदाता के रूप में केंद्रीय बैंक वित्तीय संकट के दौरान वाणिज्यिक बैंकों के लिए गारंटीकर्ता के रूप में तैयार होता है। वाणिज्यिक बैंक अपनी जमाओं को सामूहिक रूप से तुरंत निकलवाने के लिए तत्पर रहने वाले जमाकर्ताओं का विश्वास खो सकते हैं, चूंकि वाणिज्यिक बैंकों के नकद कोष उनकी माँग जमाओं का एक छोटा-सा भाग होते हैं, कोष बाहर जा सकते हैं, जिसके कारण बैंक में वित्तीय संकट आ जाता है। ऐसी स्थिति में केंद्रीय बैंक ही होता * है जो वाणिज्यिक बैंक के लिए गारंटीकर्ता की भांति तैयार रहता है तथा उसे दिवालियापन से बचाता है।

The document मुद्रा और बैंकिंग (Money and Banking) NCERT Solutions | NCERT Textbooks in Hindi (Class 6 to Class 12) - UPSC is a part of the UPSC Course NCERT Textbooks in Hindi (Class 6 to Class 12).